今日は連結会計の基礎部分について説明します。

M&A会計入門の記事で見たように連結会計はM&A会計の基本のひとつであり、特に株式譲渡案件は連結がわかっていないと買収後のBS, PL分析や、のれんの試算もできません。

(参考記事:M&A会計入門 まずはM&A会計の大枠をつかもう)

今回は連結会計の入門編ということで、

- なぜ連結会計が必要なのか

- 連結会計のベースとなる考え方は何か

- のれん とは何か

といった点をみていきたいと思います。

なお、後日改めて株式譲渡の案件を想定して詳細に連結会計について記事を作成する予定です。

なぜ連結会計が必要なのか?

(注:◆◆→先輩、◎→後輩)

単体決算の何が問題なのか?

◎改めて考えてみたいのですが、連結会計ってなぜ必要なんですかね?

◆◆投資家の目線で簡単に言うと、その企業集団(グループ)の実態をつかむため、というところかな。

◎グループの状況を把握するには、単体の決算情報では意味がないということですか?

◆◆うん。仮に単体決算しか開示する必要がない世界を想定してみようか。

具体例で考える

◆◆ある会社(PP社)が、その100%子会社のSS社に不良在庫を市場価格よりも高値で引き取らせていたとするよね。

◎どこかで聞いたことのあるような話ですね。

◆◆その場合、PP社の単体決算では適正に売上と利益が計上されているし、BSを見ても不良在庫もないということで、良い決算に見えるよね。

◎PP社だけ見ればそのとおりですね。自分が投資家なら、ぜひとも投資したい会社に思えます。

◆◆しかし、SS社はPP社100%子会社なので、経済実態から見ればPP社とSS社は一心同体だよね。

◎法人格は違うけど、実態は一緒と考えるべきでしょうね。

◆◆そうなると、SS社に押し込んだ不良在庫も引き続きPP社グループの内部にあるし、SS社向けの売上もグループ内部向けということで、架空計上みたいなもんだよね。

もし、SS社が破綻したら?

◆◆そしてあるタイミングでSS社への押し込みがこれ以上できなくなり、SS社が破綻して、その責任を親会社であるPP社がとらねばならないなんて事態になったりするわけ。

◎PP社が優良企業だと思って投資していた投資家にとってはエライ迷惑な話ですね。

◆◆投資家としてもPP社がグループ会社の情報まで含めて開示していてくれれば、不良在庫は子会社に押しつけているだけなんだってことがわかって、そもそも投資しなかっただろうからね。

◎PP社とSS社の決算情報が網羅的に把握できていれば、そんな投資はしなかったでしょうね。

◆◆こんな感じで、PP社グループ全体の実績を網羅的に把握できるようにしたいというのが、連結決算が必要になる背景なんだよね。

◎なるほど。

子会社の単体決算も含めて開示すれば良いのでは?

◎素朴な疑問なんですが、この場合、SS社の単体決算もあわせて開示すればそれが一番投資家にとっては有用なんじゃないですか? わざわざ、よくわからない連結なんてものを持ち出さなくても。

◆◆なるほど、そういう見方もあるね。でも、もしPP社の傘下に100社も子会社があったとしてもそう思う?

◎ああ、そうか。100社分の決算を見るのは、、、まったく現実感がないですね。

◆◆そうだよね。だから、PP社の傘下に100社の子会社があったとしても、たったの1セットのBS, PL, CFだけ見ればそのグループの状況がわかるような情報があると便利だよね。

◎それはそうです。

◆◆そのための情報が、まさに「連結決算」というわけなんだよ。

連結会計の基本を学ぼう・・・合算と消去

連結会計の基本は合算と消去

◎実際に連結決算はどのようにして作成するのですか?

◆◆正確にやろうとすると、連結決算を作る経理部に転職できてしまうくらい長い話になるんだけど、まずはM&Aに関連する部分として、連結決算の基本をざっくりおさえていこうか。

◎お願いします。

◆◆連結の一番大切な概念を一言で表すと「合算と消去」になるんだ。

◎合算と消去、、、これだけでは意味がわかりませんが。

◆◆まずは、この図を見てみてよ。

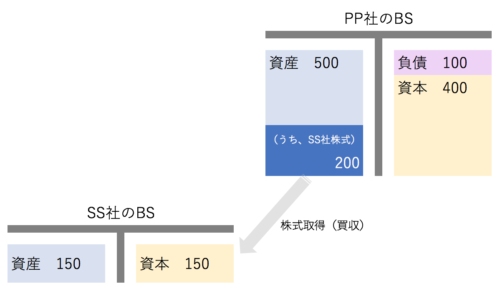

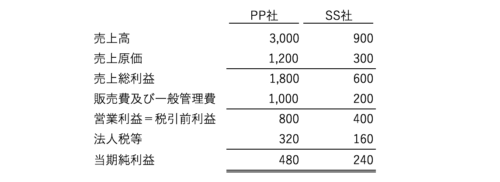

◆◆PP社が、SS社の株式取得(買収)をして完全子会社化したと想定し、PP社グループの連結決算を作るというケースで考えてみよう。

合算とは?

◆◆まず、合算というのは、単純にPP社とSS社のバランスシート(BS)を足し算しましょうということだね。

◎なるほど。単純に足せば良いということであれば、PP社のBSの下にSS社部分をくっつけてこんな感じになりますね。

合算だけでは違和感を感じるが・・・

◆◆この図をよく見ると、変な部分というか気になる点はあるかな?

◎このままBSを単純合算して終わりだと、(資産650、負債100、資本550)が連結BSってことになりますが。。。何か違和感がありますね。

◆◆どこが変かな?

◎まず、BSの右側(貸方)は資金の調達源泉を表すんでしたよね。

◆◆そうだね。

◎SS社の資本の150はPP社が出資していて、それをPP社グループの調達源泉として、BSの右側に残すのは、PP社の出資と調達が循環してダブルカウントになっていそうで、違和感を感じますね。

◆◆うんうん。その調子で、左側(借方)にも変な項目はないかな?

◎SS社株式は、SS社のBSを足した瞬間にその意義を失うと言いますか、SS社株式は対象会社のBSそのものな気がするんですよね。

◆◆どうやら、違和感があるところはつかめたようなので、次の図を見てね。

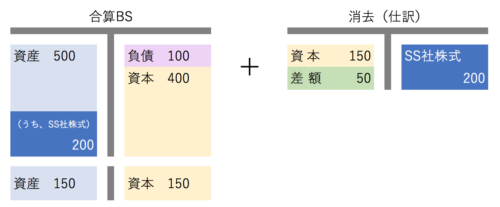

合算だけでは、投資と資本が二重計上されたまま

◆◆君が違和感を感じた部分を会計の言葉でいうと、「投資と資本が二重計上されて両建てになっている」と表せるね。

◎投資と資本が二重計上されているのが違和感の正体でしたか。

◆◆なので、投資と資本を消去してあげる必要があるんだ。

◎ここで「消去」が登場するわけですね。

消去とは?

◆◆消去というのは、投資と資本の二重計上の状態を解消してあげようという趣旨でおこなわれる会計処理のことなんだよね。

◎具体的には、どんな会計処理になるんですか?

◆◆次の図を見てくれるかな。

◆◆この図は、合算のBSに消去の会計処理(仕訳)を反映させようということを表しているんだ。

◎消去仕訳は、二重計上されていた投資(SS社株式)を貸方(右側)に、S社の資本を左側に持ってくるということですね。でも、差額が発生していますね。

差額=のれん

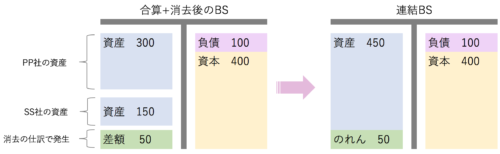

◆◆とりあえず「差額」ってことにしておいて、合算BSにこの消去仕訳を加えた後のBSが次の図の左側になるね。

◎右側まで見えちゃってますけど、要は「差額=『のれん』」ってことですね。

◆◆そういうこと。簡単に言えば、

- 投資 = 親会社が保有する子会社株式の金額

- 資本 = 子会社の資本の金額

を消去してあげる仕訳を作って、その差額がのれんとなるんだ。

◎わかっちゃえば、なかなかシンプルですね。

◆◆実務では、連結前に子会社を時価評価し税効果を認識するとか、段階取得の損益を認識する等の論点があるんだけど、連結のコアの部分だけ抜き出すと今説明したので全部だよ。

PLも同じく合算と消去

◎えーと、でも、いまはBSしか見てませんよね?

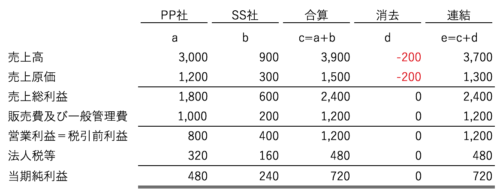

◆◆PLも同じく「合算と消去」だよ。

◎PLの合算は、売上高以下の各段階を全部合算するということだと思いますが、消去っていうのは何をするんですか?

◆◆PLの合算はそのとおりで、消去は親子間取引(連結の内部取引)があれば、消しましょうということだよ。次の具体例で考えてみようか

※PP社はSS社向けに商品200を販売しており、SS社では全額を売上原価に計上

◎合算は、単純にPP社とSS社のPLを合算することですね。

◆◆そうだよ。そして、消去も難しく考えずに、内部取引の200を売上高と売上原価から消してあげれば良いんだ。

◎そうなると、連結PLはこんな感じでしょうか。

◆◆OKだよ。

◎PLはBSよりもあっさり終わりましたね。

◆◆PLは未実現利益の消去という話があって、たとえば、親から子に売った商品が期末に在庫として残っている場合に、親が付けた利益を消さなければならないっていう論点があるんだ。

◎それはややこしそうです。

◆◆でも、M&A実務ではBSののれんの算出の方をまずは覚えるのが大切かな。

さいごに

このように、連結の基本はとにかく「合算と消去」です。

わかってしまえば単体の決算書作成よりも、連結処理の方が簡単にできるようになると思います。

特にM&Aアドバイザリー業務では単体の会計処理はそこまで詳しくなくてもなんとかなりますが、連結処理の基本は必ずおさえておくべきだと思います。

なので、ぜひ記事を読み込んで連結の会計処理のイメージをつかんでいただければと思います。

連結会計の実践編として株式譲渡の会計処理を次の記事で解説しております。

関連する連載記事(全6回)

https://ma-banker.com/basic-consolidated-accounting