今回はM&A会計の大枠をまとめてみます。

会計は税務よりもロジカルな部分が多く、考え方の基本をおさえておけば、類推でも会計処理がわかってしまうところがあります。

まずは、先輩と後輩の対話をみながらM&A会計について確認していきましょう。

対話編:M&A会計を学ぼうとする後輩の諸々の勘違い

(注:◆◆→先輩、◎→後輩)

簿価引き継ぎの会計処理は完全に消えたの?

◎企業結合会計の大枠を整理したいと思っておりまして。

◆◆「企業結合会計」なのね、いいよ。それじゃあまずは、パーチェス法と持分プーリング法って聞いたことある?

◎ええ。企業結合会計の考え方ですよね。パーチェス法が時価評価、持分プーリング法が簿価引き継ぎでしたよね。

◆◆そうだね。現行の企業結合会計はパーチェス法と持分プーリング法のいずれかが廃止されたといわれているけど、どちらだっけ?

◎それは簡単です。持分プーリング法が廃止されてパーチェス法に一本化されたんですよね。

◆◆そのとおり! では、持分プーリング法が廃止されたということは、現在は簿価引継ぎとなる企業結合会計はないということなんだよね?

◎はい。パーチェス法に一本化されたので、どんなM&Aでも取得企業を決定して被取得企業を時価評価します。

◆◆本当にそう思う?

◎あれ、何か間違えました? さすがにここは基本だから正しいと思うのですが。

◆◆では、ある親会社が完全子会社と合併すれば、経済的実態が変わっていないにもかかわらず改めて時価評価、すなわち益出しできるってことだね??

◎おっと、そんなわけないですね。現行の会計基準でも必ずしも時価評価されるわけじゃなく簿価引き継ぎの会計処理も残っているようですね。

合併=パーチェス法!?

◎続きなのですけど、長年の疑問で「合併」とはある会社が別の会社に法人格ごと飲み込まれるわけで、まさに「取得らしい→パーチェス法適用」だなと思っていたのですが、違いますよね?

◆◆うん、予想通り間違いだね。

◎先ほどの親子合併の例で考えれば、それは間違いだろうとわかるのですが、企業結合会計と会社法の組織再編(合併、分割、株式交換、株式移転)のつながりがいまいちわからないんですよね。

◆◆それは、関係のないところに関係を見出そうとするからだよ。

◎え?

◆◆組織再編の形態と企業結合会計は直接的には関係ないんだ。

◎そうなんですか?

会計の世界は経済実態を優先

◆◆うん。ひとくちに合併といってもパーチェス法(取得)として会計処理すべきケースもあれば、共通支配下や共同支配企業の形成として会計処理すべきケースもあるんだよ。

◎なぜそうなってしまうのでしょうか。

◆◆組織再編の形態っていうのは会社法で必要な手続とその法律効果がガチガチに決められているよね。合併であれば法人格を一つにするための手続が規定されているし、株式交換では既存のある会社が別の会社を完全子会社とする手続が定められているね。

◎はい。

◆◆会社法としては、組織を法的にどのように再編するかを手法ごとに厳密に規定していく必要性があってのことなのだけど、一方の会計の世界では法形式よりも経済実態を重視するんだよ。

◎経済実態ですか?

◆◆たとえば、合併と株式交換ではある会社の法人格を吸収するか、それを完全子会社化するかという違いはあるのだけれども、ある会社(会社だったもの)を別の会社が完全に支配するという意味では経済実態としては同じだとみなせるよね。

◎まあ、言われてみればある事業体を企業集団に取り込むという意味では合併も株式交換も同じといえば同じですよね。

◆◆そういう観点で、会計は会社法の手続として「合併、分割、株式交換、株式移転」のいずれを用いていようとも、それとは別の観点で、①取得、②共通支配下の取引、③共同支配企業の形成 のいずれに該当するのかを判断して会計処理をするんだよ。

単純な株式譲渡は?

◎最後に確認ですが、単純な現金対価の株式譲渡は先ほどの類型でいうと「①取得」に該当するという理解で良いですか?

◆◆残念ながら、それは間違いだよ。

◎え? 株式譲渡のM&A案件が「取得じゃない」なんておかしいですよ!

◆◆一番はじめに「企業結合会計」なのね?って聞いたよね。ここがまた会計のわかりにくいところなんだけど、M&Aに関する会計といえば「企業結合会計」だけをおさえておけば良いというわけじゃないんだ。

◎そうだったんですか!?

◆◆M&Aの会計は大きく分けて

- 連結会計

- 企業結合会計

の2つの会計基準を相互に参照しながら理解を深めていく必要があるんだ。そして、君のいう単純な株式譲渡は「連結会計」の基準に従って処理することになるんだよ。

連結会計基準・企業結合会計基準の原典

連結会計と企業結合会計とは主に以下の会計基準等を想定しています。

- 連結会計

- ASBJ(企業会計基準第22号)連結財務諸表に関する会計基準

- JICPA(会計制度委員会報告第7号)連結財務諸表における資本連結手続に関する実務指針

- 企業結合会計

- ASBJ(企業会計基準第21号)企業結合に関する会計基準

- ASBJ(企業会計基準第7号)事業分離等に関する会計基準

- ASBJ(企業会計基準適用指針第10号)企業結合会計基準及び事業分離等会計基準に関する適用指針

解説編

さて、ここからは解説編です。

後輩君が間違えたように、すべてのM&Aがパーチェス法(時価評価)として会計処理されるわけではありません。また、後輩君が混乱したように、会計の世界は会社法の組織再編の手法とは切り離して考える必要があります。さらにM&A会計といっても企業結合会計だけでなく連結会計も学ぶ必要があります。

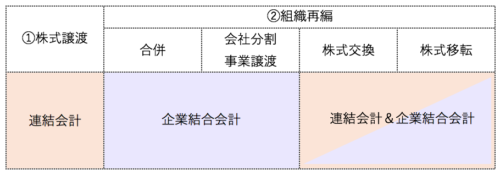

連結会計と企業結合会計のM&Aのストラクチャーとの関係は?

まず、連結会計と企業結合会計がM&Aの取引スキームとどのような対応関係になっているのかをざっくりとですが整理してみました。次の図をご覧ください。

M&Aの取引スキームを大きく①株式譲渡と②組織再編に分けると、対話編にもあったように、①株式譲渡は連結会計の範疇となります。株式譲渡は基本的には(完全)子会社化となりますので、子会社の決算をどのように親会社に反映させるかという連結会計基準に従って処理することになります。

一方の②組織再編については、合併、分割、株式交換、株式移転という会社法の4類型ごとに概ね

- 合併・分割 → 企業結合会計

- 株式交換・株式移転 → 企業結合会計&連結会計

と分かれます。これは、合併と分割は、ある組織や事業が別の法人格に混ざるという手法であるのに対して、株式交換と株式移転は法人格には影響を与えずに資本構成を変更させる手法であることに起因します。

(合併・分割グループ)と(株式交換・株式移転グループ)の2つに大きく分けるという考え方は、会社法でも税務でも同じように制度を系統立てて覚える際に使える枠組みなので、ぜひ覚えていただければと思います。

※事業譲渡は組織再編の4類型ではありませんが、経済効果として会社分割に類似することから会計上は現金対価の会社分割とほぼ同じ取り扱いとなります

なお、M&A会計を学び始めたばかりという方は、企業結合会計の前に連結会計の基本を学んでおくと、企業結合会計がすんなりと頭に入りやすいと思います。それは以下の理由からです。

- 歴史的に見ても連結会計の方が企業結合会計より先に規定された

- 連結会計と同様の結論になるよう企業結合会計が規定されている

- 例:完全子会社化(連結化)と合併が同じ結論となるような規定

(連結会計の基本は別の記事で改めてまとめる予定です)

企業結合会計の枠組み

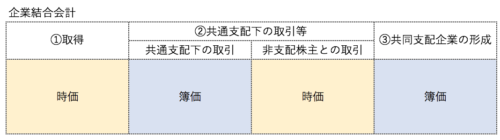

企業結合会計の内容は連結会計を学んだ後に改めて学習するとして、ここではその枠組みを見てみることにします。

まず、M&Aにおいて対象会社(対象事業)をどのように買手のBSに計上するかという観点では、

- 時価評価して取得(パーチェス法的な考え方)

- 簿価引き継ぎ(持分プーリング法に準じた考え方)

の2択があるのですが、企業結合会計基準の規定を簡単な表にすると次のようになります。

企業結合会計のベースとなる考え方は、企業のグループ内再編なら「簿価」処理して何ら会計インパクトを与えず、逆にグループ外も巻き込んだ再編なら取得=「時価」処理して会計インパクトを与える、というものです。

①取得とは

取得はいわゆるパーチェス法的な考え方です。企業グループの外から会社を合併するといったM&Aにおいて、その買収主体と被買収主体を決めて、被買収主体のBSを時価評価して買収主体が取り込む(取得する)会計処理となります。

たとえばある会社が別の会社と合併するケースを想定すると、連結決算にて支配権獲得時に時価評価した子会社の決算を取り込むように、合併に際して対象会社を時価評価して買収者のBSに取り込む、となります。

なお、M&Aアドバイザリー実務においては、単純な合併という案件はあまりなく、組織再編であっても株式交換や会社分割(事業譲渡)が多いのですが、会社分割も取得という考え方を採りますし、もっといえば、実は共通支配下の取引等の一部は取得に準じた会計処理となるので、まずは「取得」の会計処理をしっかり覚える必要があります。

②共通支配下の取引等とは

ここでまず強調したいのは用語の話ですが、共通支配下「等」の取引であるという点です。この「等」には、重要な意味がこめられているのですが、それを見ていきましょう。

そもそも共通支配下とは簡単に言うとグループ内というイメージです。ゆえに共通支配下の取引等といえば、グループ内再編の取引だと思っていただいて差支えありません。先ほど申し上げたとおり、企業結合会計のベースとなる考え方は、

グループ内再編なら「簿価」処理して何ら会計インパクトを与えない

というものですので、共通支配下の取引等の考え方は根本的には「簿価処理」が原則となります。

しかし、たとえば、ある会社が60%の株式を保有する子会社と合併するケースを想定するとして、従来から保有している60%相当の会計処理と、非支配株主(少数株主)から取得する残り40%の会計処理の全てが簿価処理になってしまうと不都合が生じます。

すなわち、子会社との再編であっても、非支配株主との取引が含まれる場合(上記例でいえば40%相当の取得)には、従来からの保有分と非支配株主からの取得分の会計処理を区別し、非支配株主との取引は取得に準じて時価にて処理する必要があるわけです。

ということで、上記の表のとおり、

- 共通支配下の取引等

- 共通支配下の取引(簿価処理)

- 非支配株主との取引(時価処理)

に区別され、それぞれ別の考え方で会計処理がなされることになります。

③共同支配企業の形成とは

M&Aアドバイザリー業務に10年以上従事していても最終的に共同支配企業の形成に該当した案件はほぼありませんでした。

共同支配企業の形成とは、簡単にいうとジョイントベンチャー(JV)を組成する際に当てはまる可能性のある会計処理ですが、取得企業が定まらないという特殊なケースを想定しているため、実際の世界ではJVであってもどちらかがマジョリティを採るケース(マジョリティ側がJV企業を「取得」として会計処理)の方が多いため共同支配企業の形成に該当するケースは多くないと思われます。

仮に共同支配企業の形成に該当した場合には、JVに出資しているいずれの会社から見ても取得に該当せず、各社において簿価処理となります。

さいごに

M&Aに関する会計基準等は、対話編の最後に記載したとおり多岐に亘りますし、それぞれの基準が分厚くページ数が多いです。

私もそれを隅から隅まで覚えてはおらず、ベースとなる考え方(時価or簿価処理のパターン分け、のれんが発生するか否か等)をおさえておき、案件ごとに会計基準を再確認して顧客説明用の会計インパクト分析資料を作成しています。

ただし、連結会計の方はその考え方は企業結合会計のベースにもなるので、しっかりとおさえておいた方が良いと思います。次の参考記事もあわせてご覧いただければ幸いです。