先日、若手にM&A案件一巡の「型」を作ることを意識しようと書きましたが、実はM&A案件は大きく分けて2つあるので、「型」も少なくとも2パターンは必要だという話をしてみます。

(参考記事はこちら)

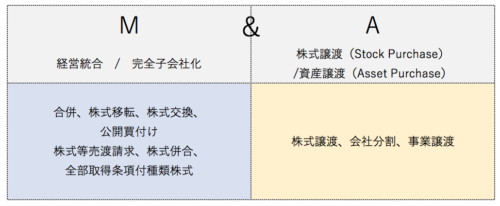

若干乱暴ではありますが、個人的にはM&A案件を大きく2つに分けると次の図のようになると考えています。

※M&A案件の分類は特段正解があるわけでもなく、色々な分け方が考えられますが、今回は個人的に一番しっくりきてるこの分け方で話を進めてみます。

どんな基準でわけたのか?

M&Aを略さずにいうと「Mergers and Acquisitions」となり、日本語では合併と買収ですね。今回は、このMとAとでM&Aの案件パターンを分けてみたいと思います。

M案件:経営統合や完全子会社化

まず、M=Mergersに割り当てたのは、経営統合や完全子会社化の案件です。このM案件は次のような特徴があります。

- 法規制で定められた手続を一定のスケジュールでこなしていく必要があり、多くの書類作成が必要

- 株主総会の開催が必要であったり株主から株式を取得したりと、株主を巻き込む案件となりやすい

- M&Aの相手先が決まっており、株式譲渡のBid案件のように案件着手後のBreakリスクが低い

- 投資銀行のような第三者機関が作成した株式価値算定書の概要が当事者の適時開示資料に記載されるケースが多い

A案件:株式譲渡や資産譲渡

次に、A=Acquisitionsに割り当てたのは株式譲渡と資産譲渡案件です。厳密には「完全子会社化も買収の一種」という見方もありますが、今回のA案件区分は売手と買手と対象会社(対象事業)が厳密に区別できるできる案件としています。A案件の特徴は以下のとおりです。

- 法規制で定められた手続は特段ないため、当事者同士で株式譲渡契約書(Stock Purchase Agreement=SPA)を作成し、売手と買手双方の権利と義務を明確化した契約書一式を作成する必要がある(契約書が分厚くなる)

- 株式譲渡はスケジュールも法定のものは独禁法対応等の一部のみであり、M案件に比して契約締結から案件クローズまでのスケジュールを独自に設計する必要がある

- 原則として、株主総会の開催が不要(会社法改正で重要な子会社の売却には株主総会特別決議が必要になっている点には留意が必要)

- M&Aの相手先が決まっておらず、複数の買手が案件に招集されるBid案件となることも多く、買手サイドでは案件着手後のBreakリスクが高い

- 投資銀行のような第三者機関が作成した株式価値算定書の概要が当事者の適時開示資料には記載されない

※資産譲渡の手法である会社分割や事業譲渡は原則として株主総会が必要ですが、略式・簡易の要件があり、投資銀行が関与する案件で株主総会を要するようなケースは少ないです。

実際にこれらの案件はどのくらい違うのか

M&Aアドバイザリー業務という観点でM案件とA案件がどの程度違うのかというと、M案件しか担当したことないメンバーにA案件(株式譲渡)を担当させても案件全体のプロセス管理からSPAの交渉どころまで全くわからないといった感じです。逆に、A案件ばかり担当してきたメンバーにM案件の株式交換を仕切らせてみても、株式交換の法定書類・スケジュールがわかっていないので何をどこタイミングで対応すればいいのかわからない状況になります。

実際、契約書という観点だけから考えてみても、M案件はSPAのような分厚い契約を作成することはありません。そもそも合併契約書や株式移転計画書は法定開示書類のひとつなので上場会社の案件ならば誰でも臨時報告書等を見れば確認できますし、SPAのような複雑な条項を設定しても、表明保証してくれる売手は存在しないわけですから契約を分厚くする意義が乏しいです。

一方のA案件の株式譲渡の場合、上場会社の案件であっても分厚いSPAそのものを開示することは原則としてありませんが、開示されないことからなおさらSPAが分厚くなりがちです。とはいえ、それは売手と買手の権利と義務を詳細に定める必要がありますし、表明保証してくれる売手も存在しているからです。

さいごに

ということで、若手の方がM&A案件一巡の「型」を作る際には、M案件とA案件のそれぞれの型を作るように意識すると良いと思います。

たとえば、M案件の合併をこなしたことがあれば、その後はじめて株式交換に起用されても必要な書類やスケジュールは似ているところもあるので対策が採りやすいですし、A案件の株式譲渡でSPA交渉に立ち会ったことがあれば別の株式譲渡案件でもどんな点がSPA交渉上のポイントになるかわかっているので、それを事前に対策しつつ案件をコントロールできるようになります。

(A型案件の株式譲渡の一般的なプロセスの詳細を記事にしてみました。)