今日は現物配当についてまとめてみます。

M&Aにおいて現物配当は、孫会社の子会社化と言ったグループ内再編や、子会社化が保有する親会社株式の処分の選択肢として検討されることがあります。

その背景としては、近年の税制改正によって現物配当が使いやすくなったことが挙げられます。

制度のまとめ(結論)を確認したい方は、解説編に進んで下さい。

なお、記事の後半は、いつもの先輩と後輩の対話編として、現物配当をゼロから確認していくストーリー仕立てとしております。

対話編では、数値例を使って仕訳をひとつひとつ確認しておりますので、あわせてご覧いただければ幸いです。

解説編

現物配当(税務上は現物分配)の特徴と会計・税務処理をまとめました。

M&Aに関連して現物配当が使われる主なケース

- 親会社株式の処分(子会社から親会社株式を吸い上げ)

- 孫会社の子会社化(子会社から孫会社株式を吸い上げ)

※現物配当は「財産の移転」のための制度(会社法第454条第4項)であり、負債の移転はできず事業譲渡のように扱うことはできない点に留意が必要。

税制適格となる現物分配の定義と要件

内国法人を現物分配法人とする現物分配のうち、その現物分配により資産の移転を受ける者がその現物分配の直前において当該内国法人との間に完全支配関係がある内国法人(普通法人又は協同組合等に限る。)のみであるものをいう。(法人税法第2条12の15号)

満たすべき要件は2点

- 内国法人間の資産移転(親子とも法人である前提、自然人の100%保有はNG)

- 現物分配の直前に完全支配関係があること(直後には完全支配関係が要求されていない)

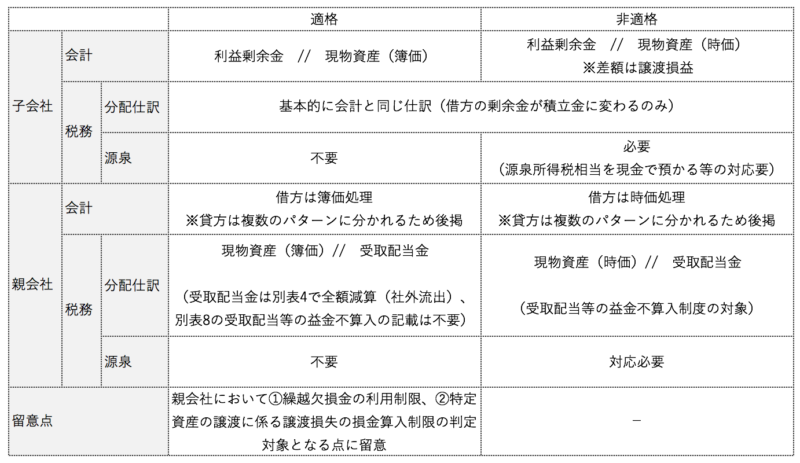

現物分配の会計と税務のまとめ

子会社と親会社で区分した適格と非適格の一覧表

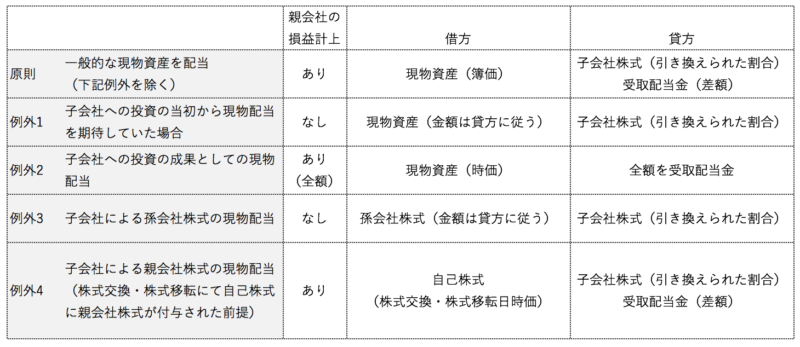

親会社の会計処理の例外をまとめた表

親会社の会計処理のうち、貸方は原則として、

という処理になりますが、M&Aに関連して現物配当が使われるケースである「子会社による孫会社株式の現物配当」や「子会社による親会社株式の現物配当」等についての例外処理を理解しておくことも重要なので以下の表にまとめてみました。

※上記表は「EY 現物配当の受取側における会計処理の検討」をベースに作成

対話編:現物配当の特徴、会計・税務を学ぶことに

ここからは対話編として、現物配当の特徴と会計・税務をゼロから確認していきます。

(注:◆◆→先輩、◎→後輩)

現物配当の特徴は?

会計と税務の呼び方(呼称)の違い

◎最近、親子会社間の現物配当が話題にあがることが多いですよね。

◆◆適格現物分配やグループ法人税制が導入されて格段に使いやすくなったからね。ちなみに、会計上は現物「配当」、税務上は現物「分配」と呼ぶ点に注意してね。

M&Aにおける現物配当

◎M&Aアドバイザリーの仕事で、現物配当はどんなケースで使われているのでしょうか。

◆◆よくあるのは、完全子会社が保有する親会社株式の吸い上げだったり、グループ内再編で孫会社を子会社化したりというときかな。

◎あえて現物配当を使うということは何かメリットがあるんですよね?

◆◆現物配当のメリットは、類似する効果が狙える会社分割よりも、手続が簡便で税制適格もとりやすいっていうところかな。特に株式の現物配当は会計・税務処理が少なくて支配関係だけ変更できるところが便利らしいよ。

配当可能なのは財産=資産だけ(負債は不可)

◎支配関係だけの変更ですか。たとえば、子会社が保有する孫会社株式と、同じく子会社が保有する一定の負債を同時に配当する、というような事業譲渡的な扱いもできるのですか?

◆◆現物配当の制度は会社法第454条第4項に定義があって、「配当財産が金銭以外の財産であるときは、、、」となっており、財産ではない負債は配当できないとされているんだ。

◎なるほど、事業譲渡のように使うってのはダメなんですね。

配当財産が金銭以外の財産であるときは、株式会社は、株主総会の決議によって、次に掲げる事項を定めることができる(会社法第454条第4項、一部抜粋)。

会計処理と税務処理を数値例で確認していこう

◎現物配当の会計と税務を数値例で確認したいのですが。

◆◆いい機会だから整理してみようか。子会社の会計処理、税務処理、親会社の会計処理、税務処理の順番にみていこう。

前提:ある完全子会社が完全親会社に対して現物資産を配当することを想定

- 子会社が現物配当する資産:簿価150、時価200

- 子会社の配当直前の純資産簿価:3,000

- 親会社の子会社株式の帳簿価額:500

- 子会社の配当原資は利益剰余金

◎あれ? 前提の1つ目の現物配当資産の簿価と時価が必要なのはわかるのですが、前提の2つ目と3つ目は必要な前提なんでしょうか。

◆◆それは、おいおいわかってくるよ。

1.子会社の会計処理

◎まずは、子会社の会計処理ですね。親子間の場合は簿価処理で良かったですよね。

| 【子会社の会計処理】連結グループ内部の場合 | |

| 連結剰余金 150 | 配当資産 150 |

◆◆そうだね。自己株式等適用指針(ASBJ適用指針第2号)によれば、原則は「時価にて対象資産を移転」だけれども、例外的に企業集団内部(連結グループ内)への現物配当は共通支配下の取引に準じて簿価にて移転となるね。

◎なるほど。

◆◆仮に、連結グループ外部への現物配当だったなら次のようになるね。

| 【子会社の会計処理】連結グループ外部の場合 | |

| 連結剰余金 200 | 配当資産 150 |

| 譲渡利益 50 |

2.子会社の税務処理

◎次に、税務処理は適格現物分配か否かで処理が異なるはずですが、そもそもの適格要件を確認させてください。

◆◆現物分配は他の税制適格の要件とは一線を画するからよく覚えておこう。適格現物分配の定義は以下のとおりだよ。

内国法人を現物分配法人とする現物分配のうち、その現物分配により資産の移転を受ける者がその現物分配の直前において当該内国法人との間に完全支配関係がある内国法人(普通法人又は協同組合等に限る。)のみであるものをいう。(法人税法第2条12の15号)

◆◆満たすべき要件は2つあるね。

- 内国法人間の資産移転(親子とも法人)

- 現物分配の直前に完全支配関係があること

◎1つ目の要件は、外国法人を絡めると日本での課税機会が永久になくなることを防ぐためのものですよね?

◆◆そういうこと。ちなみに、外国法人A社に完全支配されている内国法人B社があって、そのB社に完全支配されているC社があるとするよね。

◆◆この場合、C社がB社に現物分配する限りにおいては適格になるんだ(国税庁HP 平成22年度税制改正に係る法人税質疑応答事例 問14)。

◎グループ全体としては外国法人に実質的に支配されているとしても、内国法人同士で完結する取引ならば適格現物分配の要件を満たすということですね。

◆◆うん。念のためだけど親子共に「法人」である必要があって、個人が100%保有している会社からの分配は適格にはならない点に注意してね。

◎おっと、それは盲点でした。次に2つ目の要件の「現物分配の直前に完全支配関係があること」というのは、どこがポイントなのでしょうか?

◆◆ここは「直前に」というのが重要な点なんだ。

◎もしかして、直後に完全支配関係がなくなってもいいんですか?

◆◆合併等の他の税制適格要件では100%親子間の要件は「完全支配関係の継続」なんだけど、現物分配の場合はそうではないんだ。

◎なるほど。それでは、元の議論に戻ると・・・子会社の税務処理でしたね。適格と非適格の2つのケースを考えてみます。まずは適格のケースです。

| 【子会社の税務処理】適格の場合 | |

| 利益積立金 150 | 配当資産 150 |

◆◆正しいね。

◎次に、非適格のケースです。

| 【子会社の税務処理】非適格の場合 | |

| 利益積立金 200 | 配当資産 150 |

| 譲渡利益 50 |

◆◆こちらも、それで正しいね。

3.親会社の会計処理

◆◆次に親会社の会計処理だけど、(1)簿価と時価のどちらで受け入れるか、(2)受け入れ時の貸方項目は何か、という2つが論点となるのだけどわかるかな?

◎金額については先ほどみたように子会社においては連結グループ内は簿価移転だったので、親会社も「簿価にて受け入れ」となると思うのですが。

◆◆うん。子会社の処理のミラーになっていて、現物配当の会計処理の原則は時価処理、ただし現物配当が連結グループ内からの場合は例外的に簿価にて受け入れとなるんだよ。

◎すると、親会社の会計処理は次の通りですかね。

| 【親会社の会計処理(注:間違った仕訳)】 | |

| 配当資産 150 | 受取配当金 150 |

◆◆ここで、2つ目の論点が問題となるわけだね。

◎あれ、間違えてます?

◆◆残念ながら間違っているね。

◎うーむ、どこが違っているのでしょうか。利益剰余金からの配当だから貸方は受取配当金だと思っていたのですが。

◆◆普通はそう考えるけど、そこが間違いなんだよ。実は、この会計処理は事業分離等会計基準(ASBJ会計基準第7号)に規定があって、原則的にはこれまで保有していた株式の一部が実質的に引き換えられたものとみなして、事業分離された被結合企業の株主に係る会計処理に準じた処理になるんだよね。

◎・・・いまの日本語ですよね。具体例で示していただけますか?いまいちピンとこなくて。

◆◆君がそう言うと思って、前提の中に答えを出すのに必要な要件を入れておいたよ。

◎あ! 不要だと思っていた前提の2つ目と3つ目ですか。

◆◆そのとおり。要は、子会社の簿価純資産の何%が配当されたのかという数値を求めるんだ。

◎子会社の純資産は3,000で、配当資産の簿価は150だから、150÷3,000=5%が配当された、すなわち親会社からみたら実質的に引き換えられたとみなすんですね?

◆◆うん。親会社としては、保有する子会社株式500の5%=25 が引き換えられたとみなされるから正しい会計処理はこうだね。

| 【親会社の会計処理】連結グループ内部の場合 | |

| 配当資産 150 | 子会社株式 25 |

| 受取配当金 125 |

◎差額は受取配当金になるんですか?

◆◆ここは諸説あって、交換損益(特別利益)とするという考え方もあるんだ。どちらにすべきかは担当する会計士に確認した方が良いね。

◎わかりました。

◆◆ちなみに、今回は簿価純資産を使って実質的に交換された株式の割合を求めたけど、株主資本の時価と配当資産の時価の比率で計算する方法もあるんだよね。

◎でも、非上場子会社の株主資本の時価の測定は困難ですよね。

◆◆そのとおり。ゆえに簿価も選択可能なわけだね。ちなみに、仮に連結グループ外からの現物配当であったとするとどういう処理になるかな?

◎えーと、数値はそのままでいいんですか?

◆◆厳密には配当資産簿価150のうち、株式の保有割合相当しかもらえないけど、ここでは簡便的に今の数値前提のままでいいよ。

◎それならこんな感じでしょうか。

| 【親会社の会計処理】連結グループ外部の場合 | |

| 配当資産 200 | 株式 25 |

| 受取配当金 175 |

◆◆時価にて受け入れると同時に減少させる株式(子会社ではないね)は5%相当であるというのは変わらないから、それでOKだね。

その詳細は後段に記載しました。

4.親会社の税務処理

◆◆最後に、親会社の税務処理だね。

◎これも直感で考えてみると、適格現物分配か否かで処理が変わってくると思うんですよね。まず、適格のケースですが、

| 【親会社の税務処理(注:仕訳になっていない!)】 | |

| 配当資産 150 | 貸方は??? |

◆◆貸方の項目がわからないって?

◎ええ。会計では子会社株式が一部引き換えられたとしたじゃないですか。それとの関係でどのように処理するのでしょうか。

◆◆なるほど、疑問はもっともだけど単純に考えて大丈夫。税務的には現物でも金銭でも受取配当金(利益積立金)として認識すれば良いんだよ。

| 【親会社の税務処理】適格の場合 | |

| 配当資産 150 | 受取配当金(利益積立金) 150 |

または、

| 【親会社の税務処理】非適格の場合 | |

| 配当資産 200 | 受取配当金(利益積立金) 200 |

◆◆念のためだけど、親会社では適格と非適格のいずれにせよ受取配当は益金不算入となるんだ。ただし、適格の場合には受取配当等の益金不算入の制度に基づくわけではないから別表8の記載は不要だってことを頭の片隅にいれておいてね。

◎最後の別表調整はちょっと難しかったので、まずはそういう論点があることを覚えてます。

5.親会社の会計処理の例外(子会社による孫会社株式と親会社株式の現物配当)

◆◆実はこれで終わりじゃないんだよね。

◎あれ?親会社の税務処理まで終えて全て網羅したように考えていたのですが。

◆◆原則的な処理を覚えるだけならここまでの話で十分なんだけど、M&A案件に付随して現物配当が使われるケースについてはもうちょっと補足説明が必要なんだよね。

◎そうだったんですか。それではお願いします。

◆◆補足しておきたいのは、次の2つのケースにおける親会社の会計処理ね。

- 子会社による孫会社株式の現物配当

- 子会社による親会社株式の現物配当のうち株式交換・株式移転で子会社が保有していた自己株式に親会社株式が割り当てられたもの

子会社による孫会社株式の現物配当

この場合、親会社の会計処理は、

孫会社株式(貸方に従う) // 子会社株式(いわゆる交換割合)

となり、受取配当金や交換損益は発生しない。

これは、間接投資が直接投資に切り替わるだけなので損益を発生させる合理性がないからである。

子会社による親会社株式の処分のための現物配当

この場合、子会社はそもそも株式交換・株式移転効力発生日に従前保有していた自己株式が親会社株式に切り替わる際に改めて親会社株式を組織再編日の時価にて受け入れ済であるため、親会社の会計処理は、

自己株式(組織再編日時価) // 子会社株式(いわゆる交換割合)

__ 受取配当金(差額)

となり、受取配当金が発生する。

これは現物配当の原則的な手法と同じ結果だが、借方の金額は株式交換・株式移転の効力発生日(組織再編日)の時価(子会社側での帳簿価額)となる点に留意が必要である。

さいごに

現物配当の会計と税務を詳細にまとめている文献は意外と少なかったので、ここで改めて網羅的にまとめてみようと考えて着手したものの、なかなか一筋縄ではいかない作業でした。

(参考文献)

「グループ経営と会計・税務」 清文社 日本公認会計士協会東京会 (編さん)