今回は投資銀行についてほとんど知らない人でも、この記事を読めば投資銀行への理解が深まる、そんな記事を書いてみようと思います。

そもそも投資銀行で仕事がしたいと思った場合、どこで働けば良いのでしょうか。また、どんな業務をしているのでしょうか。

日本において投資銀行とは証券会社のことです。ただし、証券会社ならば必ずしも投資銀行(の業務をしている)というわけではないです。

まずはこの辺りを見ていきましょう。

日本の投資銀行を探してみる

投資銀行といえばどこを思い浮かべますか?

まず、皆さんが投資銀行と聞いて思い浮かべるのは、

- ゴールドマン・サックス

- モルガン・スタンレー

などでしょうか。これらの会社はグローバルに拠点を展開している投資銀行です。正式な日本法人の社名を確認してみましょう。

- ゴールドマン・サックス証券株式会社

- モルガン・スタンレー(日本) / 三菱UFJモルガン・スタンレー証券株式会社(MUMSS) ※モルガン・スタンレーの投資銀行業務はMUMSSが担当しています

日本では「投資銀行」という用語は正式な社名としては用いられず、証券会社となっています。表現上は「銀行」という言葉がついていますが実態は証券会社です。

(投資銀行という名称は英語のInvestment Bankの和訳です。米国における投資銀行と商業銀行の違いは別途Google等で検索してみてください)

投資銀行業務を行っている企業の例

日本で投資銀行業務を行っている代表的な企業は次のとおりです。

- 外資系証券

- ゴールドマン・サックス証券

- モルガン・スタンレー&MUFGグループ(合弁なので完全外資ではない)

- JPモルガン証券

- メリルリンチ日本証券

- UBS証券

- 日系証券

- 野村證券

- 大和証券

- SMBC日興証券

- みずほ証券

- (MUFGグループはモルガン・スタンレーとの合弁)

- 一部の投資銀行業務を行っている企業(引受等の規制業務以外の取り扱い)

- 三菱UFJ銀行、三井住友銀行、みずほ銀行(3メガバンク)

- 日本政策投資銀行

- PwC, KPMG, E&Y, Deloitte等の会計事務所

- GCA等の独立系アドバイザリーファーム

規模等の差はありますが、業務自体はどこも似通ったことをしていると思います。

証券会社ならばどこでも投資銀行の仕事ができるかというとそういうわけではなく、証券会社のうち大法人相手のフルラインサービス(ホールセール業務)を展開している会社がいわゆる投資銀行であると言えます(逆に言うと大多数の中小証券会社は投資銀行ではないとお考え下さい)。

投資銀行の仕事を証券会社の組織イメージ図から理解しよう

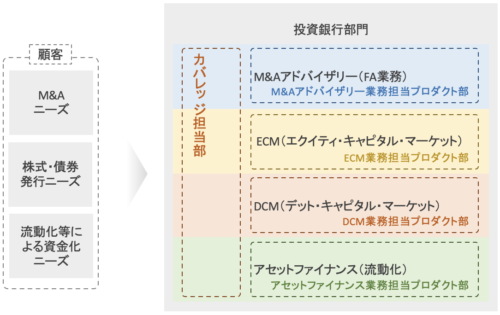

証券会社の組織図を理解すれば投資銀行の仕事の理解がいっそう深まりますので、まずは下図をご覧下さい。

証券会社(ホールセール)の組織のイメージ図

まずは「部門」に着目

まず証券会社の枠内の薄いグレーのボックスを見て下さい。次の3つの部門に分かれています。

- 投資銀行部門:M&Aや株式債券の引受等を担当

- 市場部門:セールス、トレーディング、リサーチ等の流通市場での業務を担当

- 管理部門等:いわゆるミドル・バックオフィス(本稿では説明せず)

これらの部門を詳しく説明する前に、証券会社で働く上での最も重要な概念を1つお伝えします。それは、

です。

投資銀行部門と市場部門の間に赤い太いラインが入っており、これがチャイニーズ・ウォールです。なぜ、チャイニーズ・ウォールが最重要概念なのかを各部門の役割を見ながら考えてみましょう。

投資銀行部門(プライマリー)

まず、投資銀行部門はいわゆる投資銀行の仕事としてイメージされやすい「M&Aや新株発行等」を含む業務を担当します。各企業によって組織の作り方は若干違いますが、概ねこの図のように4つのプロダクト(M&A、ECM、DCM、アセットファイナンス)に分けています。

顧客の株式/債券の発行業務の引受を伴う業務を取り扱うため、プライマリー(発行市場)の業務と呼ばれたりもします。M&Aや引受は顧客の「非公開情報(いわゆるインサイダー情報)」を多数取り扱うため厳格な情報管理が徹底されています。

(投資銀行部門の仕事そのものは後ほど詳細に説明します)

市場部門(セカンダリー)

次に、市場部門はセールス等を含む次の4つの業務を担当します。いずれの仕事も原則として公開情報のみをベースに業務を遂行します。

- セールス

- 大規模な法人(機関投資家等)の資金運用ニーズに対応して株式、債券及び各種デリバティブ商品(金利、為替等含む)を販売

- 既発行の株式や債券等の売買業務に携わるため、セカンダリー(流通市場)の業務と呼ばれる

- トレーディング

- 証券会社自身の資金(自己の計算)で各金融商品を売買(プロップディーリング)

- 自社の収益獲得目的のみでなく、市場への流動性供給や大口の相対取引も扱う

- ストラクチャリング

- 顧客のニーズに沿って金融商品を開発・組成

- リサーチ

- アナリスト、ストラテジスト、エコノミスト、クオンツと呼ばれる各調査員が対外向けレポートの作成等を担当

- アナリスト:株式や債券の市場動向や今後の見通しを記載したアナリストレポートを作成

- ストラテジスト:株式、債券及び為替等の各ストラテジストが顧客の投資戦略に資するレポートを作成

- エコノミスト:マクロ経済の動向・予測をレポート。また、社会構造等の分析も担当

- クオンツ:金融商品の取引・開発、資産運用、リスク管理等を各種数理モデル(プログラミング含む)で分析

- アナリスト、ストラテジスト、エコノミスト、クオンツと呼ばれる各調査員が対外向けレポートの作成等を担当

情報隔壁(チャイニーズ・ウォール)が必要な理由

投資銀行部門は多数のインサイダー情報を扱っており、一方で市場部門はインサイダーフリーの公開情報をベースに業務を遂行しています。仮に、投資銀行部門のインサイダー情報が市場部門に漏れてしまうと、簡単にインサイダー取引が発生してしまいます。

極端な例

投資銀行部門でAA社に対して公開買付けがなされそうだという情報を掴んでいて、それが市場部門に流れ、市場部門がその情報を元にAA社株式を自己売買をしたり大口顧客にAA社の株式を事前に取得させていたりすればそれは真っ黒なインサイダー取引になってしまいます。

つまり、投資銀行部門と市場部門はインサイダー情報に対する性質が相反する関係にあるわけです。

したがって、顧客の非公開情報の社内漏洩を防ぐため、どの証券会社でもプライマリーの従業員とセカンダリーの従業員の電話・メール・面談等の交流を原則禁止しています(物理的にオフィスを隔離し、電話は録音、メールは監視)。仮に面談等が必要な場合には社内コンプライアンスを統括する売買管理部等が立ち会うといった厳しい規定があります。そして、この仕組みを、情報隔壁(チャイニーズ・ウォール)と呼ぶわけです(チャイニーズ・ウォールとは万里の長城のこと)。

なお、この規制に違反すると社内的に懲戒を受けるだけではなく、最悪のケースでは金商法違反(インサイダー取引規制違反)で懲役刑まである点に注意が必要です。

以上の理由から、証券会社への転職(就職)を考えている方には最優先事項として、証券会社の情報隔壁(チャイニーズ・ウォール)の必要性を理解していただきたかったというわけです。

投資銀行部門の詳細

証券会社全体の組織図の中から投資銀行部門の組織図を拡大して補足すると次の図になります。外資系証券はカバレッジ(営業)とプロダクト(案件遂行)を明確に分けていないところもありますが、日系証券をはじめ組織を分けている会社が多数派だと思います(色つき点線で囲った単位で部署があります)。

カバレッジ担当

「投資銀行部/金融法人部」等と呼ばれている部署で、営業担当のセクションです(近年の重なる組織再編で各社呼称は若干変わっていますが機能は同じです)。

各カバレッジバンカーは一定の担当顧客を与えられます。そして、担当した顧客に対して、投資銀行部門の各プロダクトを横断的に提案し、一つでも多くの契約を締結できるように営業攻勢をかける部隊です(ちなみに、提案後すぐに契約を締結できることはほとんど無く、競合他社よりも優れた提案ができるように、若手は日夜提案書作成を続けています)。

なお、契約締結後は各プロダクト部が業務を開始するため、カバレッジは基本的に案件がとれたら「自分の仕事はほぼ終った」的なイメージがあります(これは各カバレッジバンカーの経歴・資質次第で、契約締結後も綿密なファローをしてくれるバンカーもいますが少数派な印象です)。

プロダクト担当

カバレッジの活躍の結果、顧客との契約が締結された(又は締結される可能性が高まった)場合に、プロダクト担当部が動き出します。

なお、カバレッジは各プロダクトを横断的に扱い提案しますが、プロダクト担当は基本的に4つのプロダクト区分のうち、自分の担当プロダクトしか扱いません。その理由は、それぞれ業務遂行に必要とされる知識・経験が異なるためです。

すなわち、提案に必要な知識と案件遂行に必要な知識はその「深さ」にだいぶ差があります。

カバレッジは広く浅く投資銀行業務を知っていればよくて、プロダクトは自分の担当プロダクトをかなり深く掘り下げて知っている必要があります。

(なお、プロダクト担当者は他のプロダクトをあまり知らないでもなんとかなります。本当は知っておいた方が望ましいのでしょうけど、学ぶ機会と時間はほとんどないです。)

M&Aアドバイザリー

企業が合併(Merger)や買収(Acquisition)等を検討する際に、助言業務を行うことです。

M&Aのアドバイスを担当する投資銀行は通常Financial Adviser(FA)と呼ばれ、M&Aの案件組成からクロージング(資金決済/効力発生)まで常に案件に関与します。ちなみに、M&A案件には弁護士や会計士等の専門家も登場しますが、原則として専門家はピンポイントで起用されます(買収監査や最終契約交渉等)。

なお、M&A等に係るアドバイス業務は証券会社の独占業務ではないため、銀行・会計事務所・独立系ファーム(GCA)でも役務提供が可能です。

ECM及びDCM

企業の新株発行や社債発行の引受をすることです。同じ引受という業務ですが、企業の社債発行件数と新株発行件数が全く異なるのと、必要となる知識も異なるため、部署を分けています。

(1)ECM

株式の引受業務の担当部署です。会社が新株発行をすることは社債ほど多くないため、比較的案件の固有性が強いです(DCMほどルーチンワークにならない)。なお、個人的には、ECMの仕事で一番重要なのは「株式市場が好調なときにその仕事をしていること」だと思っています。会社からすれば1株当たりの払込金額を最大化したいわけですが、好景気の時代の方が明らかに良いプライシングがなされやすいです。従って、ECMの案件遂行知識・経験も重要ですが、そもそも株式市場が好調なときにECMの仕事に従事していることも非常に重要です(不景気だと新株発行案件が先送りになりやすい傾向もあります)。

なお、顧客目線からは、カバレッジバンカーとECM担当者がいかに「素晴らしいエクイティーストーリー」を考えてくれるのかが重要なので、様々な案件のエクイティストーリーを知ってそのメタロジックを流用するのも一案です。

(2)DCM

債券の引受業務の担当部署です。カバレッジバンカーと共同して社債の流通市場の状況(他社の起債状況、金利・スプレッド分析)を踏まえて提案し、起債実務に着手します。件数が多いので作業としてはECMよりもルーチン化されるイメージです。

アセットファイナンス(流動化)

資金調達の方法として、貸借対照表(BS)の右側(負債・資本側)を増やさずに、左側(資産側)の入り繰りとして、キャッシュを調達する方法をアセットファイナンス(流動化)といいます。

M&Aや新株/社債発行よりもマイナーかもしれませんが、非上場会社でも資金ニーズがあって良質なアセットがあれば銀行借入に頼らなくても資金調達できるという側面もあり、多くの会社で活用されています。また、BSからオフバランス化されることでBSのスリム化・筋肉質化に貢献するとも言われています。

なお、この業務も証券会社の独占業務ではなく、たとえば一部の銀行等でも不動産ファイナンスに取り組んでいるところもあります。

さいごに

今回は、投資銀行そのものの概要を見てきました。今後は、投資銀行部門やM&Aアドバイザリー業務をより深く掘り下げた記事を作成していきます。

次に読んでいただきたい参考記事は以下のとおりです。

関連する連載記事

https://ma-banker.com/hello-investmentbank