今日は、M&Aアドバイザリー業務(FAの仕事)をしようと転職を検討している方向けに、M&Aアドバイザリー業界のプレーヤーの位置づけのイメージなどを説明をしてみようと思います。

ところで、M&Aの仕事をやりたいと思って転職エージェントに登録したり、インターネットで調べていて、こんな疑問を持ったりしませんか?

たとえば、会計事務所Big4一角のEY TASでもM&Aの仕事ができると書いてありますし、他のBig4系のファームも同じようにM&Aの仕事を挙げています。また、GCAやレコフといった独立系の会社もあったりします。

ということで、外からだとわかりにくいM&Aアドバイザリー業界のプレーヤー(各アドバイザーの関係性と位置づけ)について見ていきましょう。

M&A案件に登場する各当事者の役割を見てみよう

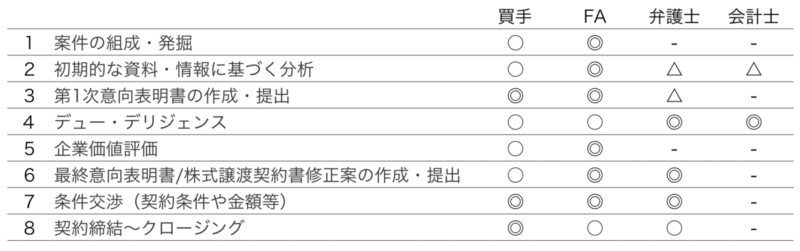

各プレーヤについて話を進める前に、そもそもM&A一連のプロセスの中で彼らは具体的に何をしているのかのイメージをつかんでもらおうと思います。

一般的な株式譲渡案件のプロセスの流れと各当事者の役割

(関与度:高 ◎〜△ 低)

この表は、一般的な株式譲渡案件のプロセスを簡易的に記載し、それぞれのプロセスで買手、FA、弁護士、会計士がどの程度関与するのかを表にしたものです。

まず名称ですが、買手、弁護士及び会計士はそのままずばりわかりやすいですが、FA(Financial Advisor)とは投資銀行等のM&Aアドバイザリーを業務としている人たちのことです。

FAはM&A案件の組成から最後まで会社と二人三脚で案件に関与します。

M&Aアドバイザリー業務をツリー構造にしてみる

M&AアドバイザリーとFA業務とを混同しないように、改めてM&Aアドバイザリー業務をツリー構造的に整理すると次のようになります。

- M&Aアドバイザリー業務(上位の包括的な概念)

- Financial Advisory業務(FA業務:投資銀行等)

- Legal Advisory業務(弁護士業務)

- 会計税務・Advisory業務(会計士・税理士業務)

投資銀行の仕事をM&Aアドバイザリー業務と呼んだり、FA業務と呼んだりして混乱しそうですが、具体的な案件の中では「FA業務」と呼び、もっと大きな一般論としてM&Aを語るときには「M&Aアドバイザリー業務」と呼ぶようなイメージです。

それぞれのアドバイザリーファームのM&A案件においての関与度合い

M&A案件においては、

- FA : 最初から最後まで関与

- 弁護士 : 各種書類・契約書の作成場面とDDで登場

- 会計士等(税理士含む) : DDのみで起用

というのが一般的です。

また、企業価値評価(Valuation)はFAが実施することが原則です。小規模案件でFAを起用しない場合には、会計事務所のDDチームとは別のチームが担当することもあります(先ほどのEYTASにValuationのチームがあったのはそういう理由です)。

FAと専門家の報酬体系の違い

FAは案件組成から最後のクロージングまで通しで関わるのに対して、弁護士と会計士等(専門家)はポイントごとに関わるという特徴がありますが、これは各当事者の手数料(Fee)体系による特徴とも考えられます。

FA:成功報酬型

FAは基本的に成功報酬型のFee体系になっています。

成功報酬型とは、案件がクロージングを迎えて初めて報酬をもらえる方式です。アドバイザリー契約の締結時に着手金として若干のFeeをいただくこともありますが、着手金だけでは報酬総額の1割にも満たないケースがほとんどだと思います。

つまり、FAとしては案件がクロージングを迎えないと、想定していた報酬の大半が貰えなくなるため、案件が成功するように最後まで頑張ってサポートするというインセンティブが働きます。

専門家:タイムチャージ制

一方で、弁護士や会計士等の専門家のFee体系はタイムチャージ制です。

なので、極論すれば、案件が進捗しようがしまいが分析をすればするだけFeeが増えます。さらに、詳細に分析・報告した結果、買手が案件を止めたとしても、Feeを貰えます。

ゆえに、専門家は案件の進捗よりも自分たちの分析を深掘りするインセンティブが働きます。

なお、実際にはタイムチャージであっても一義的にはFeeの上限が決まっているケースが多く、Feeが青天井というわけではありませんが、案件の成否にかかわらず手数料がもらえるということに変わりはありません。

専門家は資格が必要だからFAか? いや、待てよ・・・

大部分の人はFA業務をやろうと転職を企図するが・・・

弁護士等の専門家は国家資格が必要なので置いておくとして、M&Aに関連する仕事がしたいと考えた場合に、たいていの場合、FA業務をやろうと投資銀行等に転職することを考えます。

でも、選択肢はそれだけでしょうか。

先ほどのM&Aのプロセスの表をもう一度ご覧いただきたいのですが、登場人物は4者います。

・

・

・

そう、買手という選択肢もあるのです。

幸いにも事業会社のM&Aセクションに異動できるなら、、、

M&Aアドバイザリー業務がやりたければFAが良いと思いますが、M&Aそれ自体に関与してみたいということであって、自社がM&Aに積極的な事業会社なら、その企画セクションに異動してM&Aに当事者の立場で関わってみるというのも一つのアイディアだと思います。

この点に関連して言うと、外資系投資銀行や日系大手証券会社の投資銀行部門へ全くの未経験でチャレンジして転職に成功する方はかなり少数派です。しかし、仮に、事業会社で当事者の立場としてM&Aに関与したことがあるならば、FA業務自体は未経験であっても、転職活動は相応に有利に進められると思います。

FA業界のプレーヤーの位置づけ

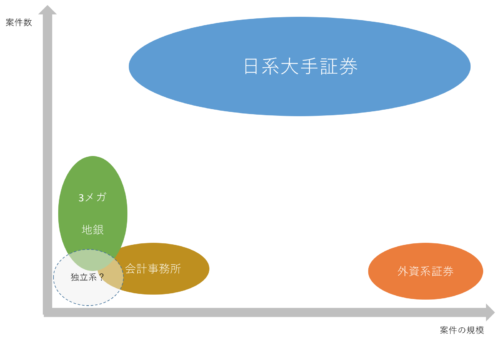

完全に独断でFA業界をマッピング

FA業界のプレーヤーをカテゴリー分けしてみると次の5つに分かれると思います。

- 外資系証券(GS, MS(MUMSS), JP, ML, UBS 等)

- 日系大手証券(野村、大和、日興、みずほ、[三菱(外資扱いも)])

- 銀行(3メガ+地銀)

- 会計事務所Big4(PwC, KPMG, E&Y, Deloitte)

- 独立系ブティック

そして、それぞれのカテゴリーをマッピングすると次のようなイメージです(トムソンロイターのリーグテーブル等は参考にしていますが、結論は完全に私見です)。

FA業界マップ

丸の大きさは、各カテゴリーに所属する業界人の数を表しています。

FA業界マップの補足説明

ご覧いただければわかるとおり、外資系証券は規模の大きなディールを少数精鋭チームで関与してFeeを効率よく稼ぐというビジネスモデルです。最近は以前よりは中規模のディールでも扱うというファームも増えてきておりますが、日系証券よりはBig Dealをメインにというイメージです。

日系大手証券は中規模から大規模ディールまで幅広く関与し、案件数もとても多く、所属している人数も最大です。

3メガと地銀のカテゴリーは日系大手証券が扱わない小規模サイズのディールを扱っているイメージです。各銀行に存在するチーム自体は小規模ですが、多くの地銀にもM&Aを扱うセクションがあるので全国規模で合算すると相応の人数が属していると思います。

会計事務所系(Big4)のFAチームは、入札案件の買手候補側に着いたり、経営統合や完全子会社化案件の小規模側(子会社側)に着いたり、小規模クロスボーダーディールを扱っているイメージです(投資銀行よりカバレッジ人員が少なく営業力が弱め(相対的にですが)なため、扱う案件のタイプが投資銀行とは若干異なるようです)。

独立系はその会社によって動き方が全然異なるため、正確にマッピングするのは困難なので点線にしました。

なお、個人的には、外資・日系の証券会社が優れているわけではなく、

- 公開買付代理人等の証券会社独自の業務ができるか

- エクイティファイナンスとM&Aを関連づけて提案できるか

といった点で、証券会社の方が業務の幅が広いだけであって、FAとして求められる資質はそんなに違いはないと思っています。

各カテゴリーの転職可能性についてコメント

1.外資系証券

外資系証券は、人材の流動性が高く基本的に中途採用意欲も旺盛です。

ただし、基本的にはFA業務経験者を採る傾向にあり、未経験者で外資系投資銀行に中途採用というのはかなり狭き門だと思われます。

したがって、FA業務経験者や事業会社でM&Aを担当している方、もしくは海外MBA卒業生ならチャレンジしてみる価値はあると思います。

2.日系大手証券

日系大手証券も近年のM&A案件の増加に伴い規模を拡大してきており、新卒採用で相応の人数を毎年採用しています。

また、中途採用にも力を入れ始めていますものの、こちらも外資系程ではないですが、基本的にFA業務経験者を好む傾向です。

とはいえ、完全にマッチするFA業務の経験でなくとも、たとえばカバレッジのジュニアとしてFA業務をサポートしてきたという経験もある程度評価されたり、監査やDDをやってきた若手の会計士をポテンシャルで採ったりというケースもあるようで、若ければ未経験者でも採用される可能性は外資系よりは高めという印象です。

3.3メガ及び地銀

かなりブラックボックスでよくわからないのですが、基本的には銀行なのでプロパー主義で中途採用意欲はあまり高くないと思われます。

一方で、いくつかの地銀ではFA業務経験者を中途採用で採っているという情報もあります(実際に「私はプロバーじゃないんですよね」と自己紹介される地銀の担当者に何人かお会いしたこともあります)。

いずれにせよ、未経験者が採用される可能性は低めだと思われます。

4.会計事務所Big4

会計事務所は、M&Aに関して、かつては会計・税務のDDを担当することが多かったと思いますし、それが主業務でした。

しかし、業容を拡大しようということで、外資・日系の証券会社でFA業務を経験してきたメンバーを採用し、FA業務に注力しはじめているようです。

したがって、中途採用意欲は旺盛ですが、こちらも基本的にFA業務経験者や若手の会計士が採用されやすい傾向にあるようです。

5.独立系

独立系は先ほども述べたように、各社によって動き方が異なるためコメントし辛いです。

たとえばGCAは証券会社からの転職組も結構いるように聞いておりますので、中途採用意欲は相応にあるのではないかと推察しています。

さいごに

このようにFA業務をやりたいと思っても、色々なプレーヤーカテゴリーがあり、その中に複数の会社があります。

したがって冷静に自己分析をして、自分が「今」、転職できそうなカテゴリーを見極める必要があります。

そして、もし今は転職が難しいけれども「行ってみたいカテゴリー」があるなら、どうすれば最終的にそのカテゴリーの会社に行けるのかを考えることになります。

このあたりは、次の参考記事で詳しく検討していますので、あわせてご覧下さい。

関連する連載記事

https://ma-banker.com/fa-mapping