今回はM&A税務の基本の「税制適格」についてまとめてみます。

M&Aアドバイザリー業務でクライアントと会話していて感じるのは、M&Aスキームに関する彼らの興味の大半は自社にどのような税務インパクトがあるのかという点にあるといっても過言ではないなということです。

ゆえに、投資銀行の仕事では「最終的には税理士等専門家に照会して欲しい」との前提で税務上の論点整理を提示し、クライアントと税務についてディスカッションするのはよくある光景となっています。

税務の原則は、適格と非適格のどちら?

まずは結論から言うと、税務の原則は「税制『非』適格」です。

税務上はある一定の要件を満たせば「税制適格」となり、例外的に税務上のメリットが享受できるようになりますが、その一定の要件を満たさないものは全て税制非適格となり、課税取引として処理されます。

「非」という文字から、非適格の方が特別な感じがしたりしますが、ここは勘違いしないようにしましょう。

なぜ税制適格性を検討しなければならないの?

M&Aの税務では主に、合併、分割、株式交換、株式移転等の組織再編行為について税制適格性の検討が必要となります。たとえば合併についても税務の原則は税制非適格、すなわち「非適格合併」となります。

課税処理される非適格合併が原則である理由を具体例を見ながら考えていきましょう。

非適格が原則である理由を具体例で考える

例1 単に資産を売却するケース(基本の確認)

- 例1:以下の前提でAA社の課税額を考える

- AA社が簿価100の土地を保有

- その土地を外部のCC社に時価の150で売却

- 税率は40%

⇒答え:50の売却益に、40%の税率を乗じて税額は20

この例1は簡単すぎますが、これは売却益が発生したら課税されるという考え方が背景にあります。では、これをふまえて次の例を考えてみましょう。

例2 合併した後に資産を売却するケース

- 例2:以下の前提でAA社とMM社の課税額を考える

- AA社が簿価100(時価150)の土地を保有(総資産は土地のみ)

- AA社とは資本関係のないMM社がAA社を合併で取り込む。その際のAA社の企業価値は150(土地の時価と等価)

- MM社の繰越欠損金は800

- 合併後にMM社が外部のCC社にAA社から引き継いだ土地を150で売却

- 税率は40%

この前提でMM社が土地を簿価100で引き継ぐと仮定した場合、MM社が合併直後に時価150で土地を売却すれば売却益50がMM社として計上されます。しかし、MM社には多額の繰越欠損金があるため売却益を消す効果があります。

例1のようにAA社が直接CC社に土地を売却すれば20の税金が発生し、例2のように合併後にMM社がその土地を売却すると税金がゼロになってしまいます。

税務当局としてはこのような租税回避的な行動は避けさせたいところです。

したがって、合併に際しては原則として合併消滅会社の資産負債を時価評価した後に合併するような処理規定を設けており、先ほどの例2でいうと、合併直前にAA社として

| 【AA社の税務処理】 | |

| 土地 50 | 土地の評価益 50 |

と処理し、評価益50に税率40%を乗じた20をAA社が税額として税務当局へ納めることになります。

この処理をする合併を「非適格合併」といい、税務の原則的な処理となります。

なお、この結果、MM社としては時価評価後の150として土地をBS計上することになり、仮にその後土地をCC社に売却しても売却損益が発生しません。

では、適格合併とは?

AA社としては税金を納めるキャッシュがないのですが

上記の例ではAA社の総資産は土地しかないという前提をおきましたが、ここまで極端ではないにせよ、土地に含み益が相応にあり、仮にそこに課税されたらその税金を納められない会社は結構あります。

本来的には合併してシナジー効果を発現させた方が望ましい案件であっても、AA社の視点では合併でキャッシュが全く入ってこないのに、税金だけとられてしまうということであればそもそもの合併に消極的にならざるを得ません。

合併の目的が合理的なら、適格合併として時価評価が不要に

税務当局としても、どんな合併も一律に課税対象としてしまうと企業の適正な経済活動の足かせになってしまうということは理解しているため、一定の要件を満たす「まともな合併」ならば、課税処理しなくても構わないという例外規定を設けています。

それが、税制適格の処理であり、合併ならば「適格合併」と呼ばれています。

先ほどの例2が仮に適格合併に該当するならば、合併直前にAA社として土地を時価評価する必要もなく、MM社としても土地を簿価100で引き継ぐことができます。

税制適格となるための要件は?

どんな組織再編なら適格になる?

税制適格となるメリットは、主に合併消滅会社(株式交換完全子会社)が時価評価課税されないということなのですが、どういうケースならその特典を適用できるのでしょうか。

税務当局からすれば、本来ならば課税できるところを「敢えて課税しないであげよう」となりますので、その濫用は避けさせたいというインセンティブが働きます。従って、税制適格が適用できるのは次の2つのケースに限定されます。

- グループ内の組織再編

- グループ外の組織再編だがビジネス上の合理性があるもの

(1)グループ内の組織再編

まず、1つ目のグループ内の組織再編とは、簡単に言うと連結グループ内の再編であれば、比較的簡単な要件を満たせば税制適格としてあげようというものです。再編前後で連結グループ内で同じようなビジネスを営むのであれば、組織再編の機動性を確保しても差し支えなかろうというのが税務当局のスタンスです。

(2)ビジネス上の合理性があるグループ外の組織再編

次に、グループ外の組織再編であっても租税回避目的の再編ではなくビジネス上の合理性があならば税制適格にしてあげようというのがもう一つの税務当局のスタンスです。従って、この場合には税制適格となるための要件が連結グループ内の組織再編に比べて格段に厳しくなります。

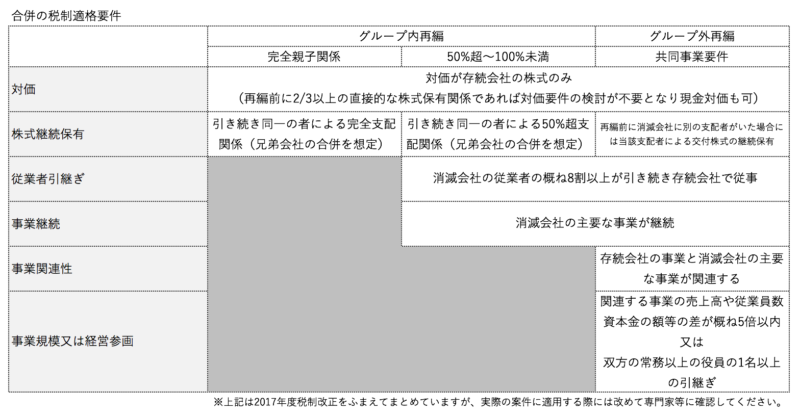

合併に関する税制適格要件まとめ

税制適格となるための要件の詳細は別の記事にまとめる予定ですが、ざっくりとしたイメージをつかんでいただくために、例として合併に関する税制適格要件を図にしてみました。

税制適格となった場合にはどんな特典があるか・・・そもそも誰に対するメリット?

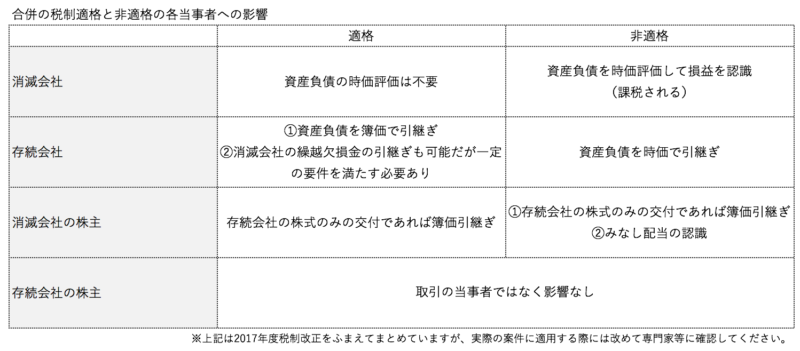

ここまでは、簡単に税制適格となれば合併消滅会社で時価評価が不要と説明してきましたが、実は税制適格となった場合は合併消滅会社だけでなく、組織再編の他の当事者にも特典があります。合併の場合の組織再編の各当事者への影響をまとめると次のようになります。

この中で、注目していただきたいのは消滅会社の株主です。

消滅会社の株主は存続会社の株式のみが交付されているのであれば、適格・非適格を問わずに簿価を引き継げて課税なしとなります。非適格合併の場合には、それとは別にみなし配当を認識することになります。

なお、2017年度の税制改正で、2/3以上の株式保有関係にある組織再編の場合には対価要件の検討が不要となったため、株主に現金が交付されても「税制適格の組織再編」となるケースがあります。

この場合は、株主目線では課税されることになります(適格だけど現金が交付されてしまったから)。したがって、この点でも株主の税務と税制適格・非適格は区別して考える必要があります。

さいごに

本記事は2017年度の税制改正もふまえて作成していますが、今後も組織再編に関連して税制改正があれば知識をアップデートする必要があります。

税務は会計と異なり当局の思惑でだいぶ制度が変わる点が特徴といえるでしょう(たとえば現金対価のスクイーズアウトが組織再編税制の枠内に入るとは予想していなかったので、正直今回の改正は驚いています)。

(スクイーズアウト税制については次の記事でまとめております)