今日は、Valuationにおいて1株当たりの価値を算出する際に株主価値を除する株式数をどの値にすべきか、また上場会社の場合その情報はどこに記載されているかについて考えてみます。

はじめに結論ですが、潜在株式が存在していない企業の場合は1株当たりの価値は、発行済株式総数から自己株式を控除した値で株主価値を除することになります。

また、その際に控除する自己株式数は、上場会社の場合では決算短信の2ページ目に記載されている自己株式数(子会社等が保有する親会社株式の持分割合も考慮した値)となります。

結論(潜在株式なき前提)

発行済株式総数から自己株式を控除する理由

自己株式の特徴は?

まず、なぜ自己株式を控除するのでしょうか。

それは、簡単に言うと次の2つの観点で、 Valuation上は存在していてもしていなくても変わらない項目(Valueに対してニュートラル)だからです。

- キャッシュアウトの観点:自己株式は取得した時点でキャッシュアウトが完了しており、仮に会社が現在保有している自己株式を消却してもキャッシュアウトを生じることはない

- 会社法上の株主の権利の観点:自己株式には議決権はもちろん配当受領権や残余財産分配権等も存在しない

配当と自己株式の買付けを比べてみると

なお、蛇足ですが、配当と自己株買いは株主にとっては同じ効果です。

株主還元という観点で、

- 配当:金銭の分配を受けたい株主も、受けずに再投資して欲しい株主も平等に還元される

- 自己株買い:金銭の分配を受けたい株主のみに限定して還元される

となり、方法の違いでしかないわけです。

上場会社の株価算定をする際に参照すべき自己株式数はどこに記載されているか

ここからもう少し実務的なところを考えていきます。

上場会社の株価算定をするケースを想定した場合、Valuationモデルを作成する際に発行済株式総数と自己株式はどの情報を参照すれば良いのでしょうか。

上場会社の株式の状況がわかる資料は?

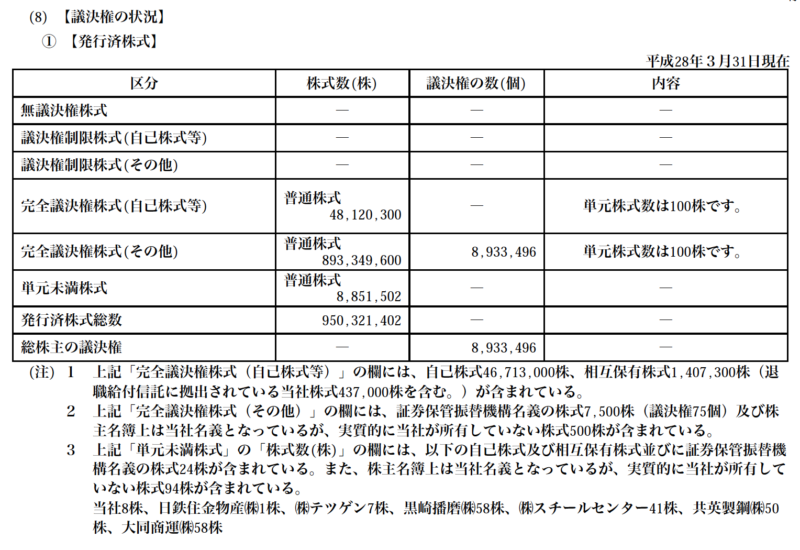

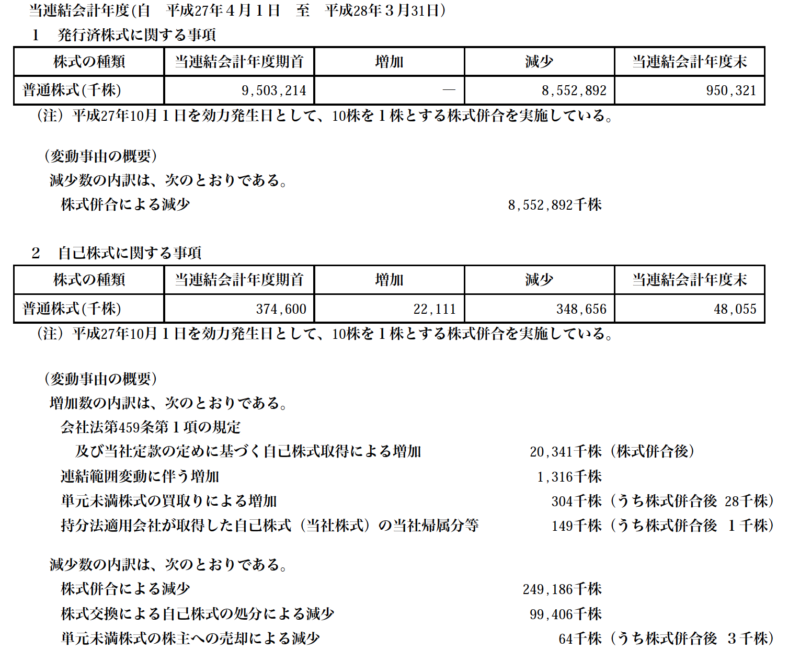

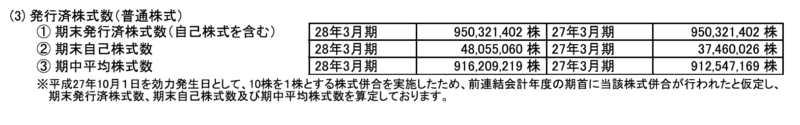

上場会社の株式の状況が分かる資料は主に以下の3つがあります。具体例として新日鐵住金の2016年3月期の情報を抜粋してみます(出所:EDINET及び新日鐵住金ホームページ)。

- (1)有価証券報告書の「第4 【提出会社の状況】1 【株式等の状況】(8) 【議決権の状況】① 【発行済株式】」

- (2)有価証券報告書の「第5 【経理の状況】のいわゆる連結株主資本等変動計算書関係の注記」

- (3)決算短信:決算短信の2ページ目(いわゆるサマリーの2枚目)

発行済株式総数はこれらのどの部分をみても同一の数値(950,321,402株)が記載されていますが、自己株式数については異なる数値が記載されています。

実はこれらに記載されている自己株式は次のような考え方に基づいています。

- 有報の第4-1-(8)-①の発行済株式:48,120,300株(連結集団が保有する自己株式総数)

- 有報の経理の状況の連結株主資本等変動計算書関係の注記:48,055千株(連結集団が保有する自己株式総数、但し子会社保有の親会社株式は親の保有割合を乗じて算出)

- 決算短信の2ページ目:48,055,060株(2.と同様の情報を1株単位まで表記)

Valuationで参照すべき自己株式数は?

ここで一体、どの数値を使うべきなのでしょうか。

結論から言うと、決算短信の2ページ目の数値を使うべきです(有報の連結財務諸表の注記は千株単位だから使えない)。

その理由は、

- Valuation上考慮すべき自己株式は連結集団として保有している自己株式とすべき

- ただし、連結子会社が保有する自己株式は親会社保有割合を考慮して調整すべき

であるからです。

理由を具体例で考えてみる:その1

1つ目の理由を具体例を用いて考えてみましょう。

- 前提

- PP社はSS社を完全子会社として保有

- PP社の発行済株式数は100

- PP社の連結集団としての株主価値は1,000→ゆえに1株当たりの価値は10

- 今次取引

- ここで、SS社がPP社の株式の30%を1株当たり10で取得(会社法の子会社による親会社株式取得規制の例外を想定)

- 考え方

- 取得後のPP社の連結集団の株主価値はSS社による300のキャッシュアウトがあったので700に減少(Net Debtの300増加と同義)

- 一方で株式数については、連結集団として見れば発行済株式のうちSS社が30株保有しているため、連結外部に流通している株式数は70株

- 結論

- PP社の1株当たりの価値 ⇒「株主価値700÷株式数(100株−30株)=10」(取引前と同額)

※仮に発行済株式数として100を使って株主価値700を100で除して1株当たりの価値=7としてしまうと、PP社の実態は何ら変わっていないのに価値が変わるという不合理な結果となってしまいます。

理由を具体例で考えてみる:その2(親会社持分を乗じる理由)

次に2つめの理由も考えてみましょう。

- 前提

- 先ほどと同様の具体例を想定し、PP社によるSS社の議決権所有割合が50.1%に変更されたケースを仮定

- 考え方

- 同様にSS社が30%の株式を1株当たり10で取得したすると、株主価値は300のキャッシュアウトのうちPP社負担分の約150だけ減少して850(Net Debtが300増加し、非支配株主持分が150減少した結果、株主価値に▲150のインパクト)

- 一方で株式数としては連結集団が自由にできるSS社の株式は半分しかないことから15株だけを自己株式とみなす

- 結論

- PP社の1株当たりの価値は「株主価値850÷株式数(100株−15株)=10」となり、取引前と同額になります。

会計基準を見てみる

実は1株当たり当期純利益に関する会計基準及びその適用指針においても、1株当たりの概念(純利益/純資産)を算出する際には、発行済株式総数から自己株式と連結子会社等が保有する自己株式の親会社持分相当を控除せよという規定があります。

1株当たり当期純利益に関する会計基準の適用指針/第34項 抜粋(企業会計基準適用指針 第4号(ASBJ))

第34項. 1株当たり純資産額の算定

1株当たり純資産額は、普通株式に係る期末の純資産額(第35項参照)を、期末の普通株式 (普通株式と同等の株式(第 8 項参照)を含む。以下同じ。)の発行済株式数から自己株式 数を控除した株式数で除して算定する。なお、連結財務諸表において1 株当たり純資産額を 算定する際に控除する自己株式数には、1株当たり当期純利益の算定と同様(会計基準第 17 項)、子会社及び関連会社が保有する親会社等(子会社においては親会社、関連会社においては当該会社に対して持分法を適用する投資会社)の発行する普通株式数のうち、親会社等 の持分に相当する株式数を含めるものとする。

さいごに・・・IFRSの影響

これまで見たように、Valuationにおいては決算短信サマリーの2ページ目に記載されている発行済株式総数と自己株式数を参照していれば間違いないというのが実務上の慣行でした。

これが、いわゆるIFRSが導入された結果、若干影響が出てきています。

まず、IFRS導入企業は決算短信のサマリーのページを簡略化している企業もあり、株式数に関する情報を記載していない会社もあります。さらに、その会社の有報を確認してみると連結財務諸表の注記欄の株式数の表記が引き続き「千株単位」になっていて、百株未満の数がわからないというケースがありました。

仮に、提案書作成等のフェーズであって対象会社から正確な情報を入手できない場合には1株単位の自己株式の情報がとれず、1株当たりの価値が不正確にならざるを得ない(便宜上百株未満を切り捨てた情報を使う)こともありそうです。

なお、IFRS導入済みの企業でも決算短信のサマリー及び連結財務諸表の注記の双方において、引き続き自己株式の状況を1株単位で記載している会社(例:日立製作所 等)もあるようです。