今回はBSとPLの読み方は覚えたものの、Valuationについては全くの初心者という方が、はじめに覚えるべきValuationのキーポイントをまとめてみます。

今回の記事では、

- Valuationはあるべき株価を1点で決められるものではないが、一定の金額の範囲を示すことはできる

- Valuaitonの基本は企業価値をダイレクトに算出して、差額で株主価値を求める

という2点を重点的に説明します。

Valuationが必要になる理由とその限界とは?

Valuationが必要になる理由

そもそもM&AにおいてValuationはなぜ必要なのでしょうか。

それは端的に言うとM&A取引の金額、すなわち株価を決めるためです。

M&A案件では、売手と買手が対象会社の株価について合意しなければ取引が成立しません。したがって、市場株価がついていない非上場会社であっても、何らかの方法で株価を決めなければなりません。

そして、その「何らかの方法」がValuationということです。

なお、Valuationは「企業価値評価」、「株式価値評価」、「株価算定」等とも呼ばれますが、このサイトでは「Valuation」という用語を使っていきたいと思います。

Valuationの限界 ⇒ 結果は算定者によって異なる

まず最初に覚えておいていただきたいのは、Valuationは誰もが認める公正な株価を1点で求めるものではないということです。

Valuationには様々な手法があり、たとえば、市場株価法、類似会社比較法、DCF法等、それぞれ一長一短の特徴があります。

比較的公正と思われる市場株価も日々刻々と変化しますし、その市場株価がついている上場会社に対して公開買付け(TOB)をかける際には市場株価に一定のプレミアムが付された価格でTOBが実施されます。つまり、市場株価法であっても、誰もが認める公正価値を1点で表しているわけではないということです。

そうであれば、類似会社比較法やDCF法等の算定者が諸前提を置く手法であれば、なおさら算定者によって結果が異なってしまうことは明白でしょう(たとえば売手のDCF法の結果と買手のDCF法の結果が2倍以上離れるなんてことは実務上比較的目にする光景です)。

そんなValuationなら必要ない!?

公正な価値を1点に定められないなら「そんなValuationなら必要ない!」と言い切ってしまって良いのでしょうか?

・・・もちろんそんなことはなく、ValuationはM&A案件の最重要要素の一つです。

一般的にValuationの算定者は、Valuationの結果を「金額の範囲」として報告します。

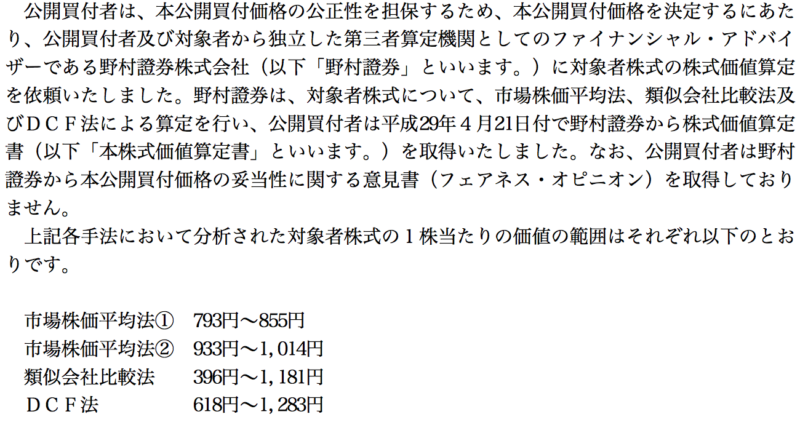

これは公開買付け(TOB)の開示資料に記載されている具体例を確認すればイメージがわきやすいと思いますので、直近の代表的な案件であるパナソニックによるパナホームに対するTOBに係る公開買付届出書を抜粋してみました。

公開買付けの事例の抜粋

公開買付者(買手)パナソニックの算定者である野村による評価結果

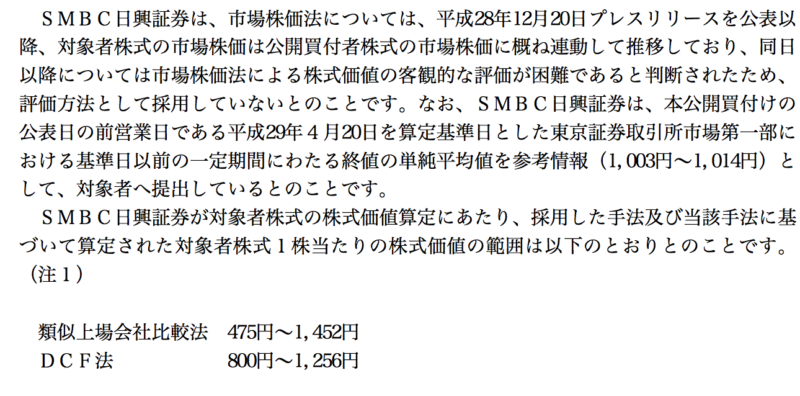

対象会社(売手)パナホームの算定者であるSMBC日興による評価結果

何に注目すれば良いか

注目していただきたいのは、

- 双方の証券会社とも複数の評価手法を採り

- 各種法で評価額が1点ではなく金額の範囲になっている

ことです。

この理由は、市場株価が付されているパナホームの株価ですが、TOBという特殊な取引を実施するにあたっては、株価だけをみてTOB価格を決定するのではなく、売手と買手が複数の評価手法を用いて算出された金額の範囲を持っておき、その範囲で交渉がなされたということだと思われます。

一般的にも、M&Aの取引価格は売手と買手の双方の交渉で決まります。そのとき、売手と買手は闇雲に金額を主張し合うのではなく、お互いに自らの株主に対して説明可能金額の範囲(Valuationの評価結果の範囲)の中で交渉することになります。

すなわち、売手と買手の双方は、交渉の前に自社のアドバイザーからValuationの評価結果(金額の範囲)を入手しておき、その範囲の中でなるべく自社に有利な金額で交渉をまとめるように動くことになります。

このように、交渉目的及びその交渉結果のサポート材料としてValuationは売手と買手の双方にとって重要な要素になるわけです。

株主価値を求めよう

ここからは、Valuationで株価を算定する具体的なところに踏み込んでいきます。

案1:株主価値をダイレクトに求めたいが・・・

これまで述べたように、Valuationの目的は株価を算出することです。

専門用語を用いて厳密に言うと、

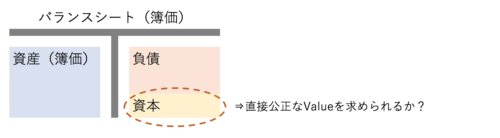

がValuationの目的です。次の図をご覧ください。

要は、このBSの資本の部分を「公正な価値=公正な株主価値」に変えてあげればよいというわけです。

しかし、BSの右側(負債・資本)は資金の調達源泉を表しているに過ぎず、それを直接時価評価するのはかなり困難です。何か良い方法はないでしょうか。

案2:差額で株主価値を求める

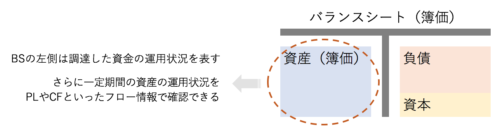

逆に、BSの左側に注目してみましょう。

BSの左側の「資産」とは、右側で調達した資金をどのように運用しているのかの状況を示しています。

そして、その一定期間の運用成績が「PL=損益計算書やCF=キャッシュフロー計算書」として表されるというのが会計の基本です。

ゆえに、何らかの方法で資産をダイレクトに公正な価値に洗い替えてあげて、その金額から負債を控除してあげば残った金額が公正な株主価値になるはずです。

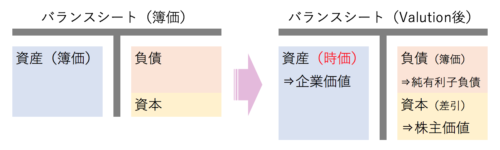

それを表したのが次の図です。

この図の通り、Valuationの基本は

- BSの左側である資産を時価評価して

- その金額(BSの時価)から負債を控除することによって株主価値を算出する

ということになります。

資産が資本に比べてダイレクトに公正な価値に洗い替えやすいのは、一定期間の資産の運用状況をPLやCFといったフロー情報として把握することができるため、その情報をベースにすれば、時価への洗い替えも可能であるという理由からです。

そして、その方法を学ぶことこそがValuationの各手法を学ぶことと同義です。

Valuationの最重要の算式をおさえよう

以上をまとめて、Valuationの最重要の算式を表すと次のようになります。

- 企業価値=純有利子負債+株主価値

- (派生形)株主価値=企業価値−純有利子負債

1つめの式の左辺がBSの左側、右辺がBSの右側を表しており、2つめの式は単に式を変形しただけです。

BSの左側を「企業価値」という名称にしています。

企業価値は英語でEnterprise Valueとも呼ばれ、企業全体の価値を表しています。

そして、企業全体の価値は、その資金の出しての属性から負債と資本に分かれるのですが、負債はValuation上は純有利子負債と呼ばれます(※1)。「純」という意味が表しているのは、銀行等からの借入金から、手許にある余剰した現預金を控除して、純粋に会社が借入金扱いしなければならない金額を算出しようというものです。

そして、企業価値から純有利子負債を控除した残額が株主に帰属する価値、すなわち株主価値となります(※2)。

(※1)厳密には、負債のうち運転資本に属する仕入債務等は、資産側の売上債権等の運転資本とネッティングします。ゆえに、純有利子負債の算出は、借入金(Debt)総額から余剰現金を控除することとなります(負債総額から余剰現金を控除するわけではない点に留意してください)。

(※2)Valuationの評価対象会社が連結グループを形成している場合には、企業価値から純有利子負債を控除した後に、非支配株主持分(従前の呼称は「少数株主持分」)も控除しなければなりません。また、今回は議論をシンプルにするために優先株式等の種類株式が存在しない前提で考えております。

さいごに

このように、Valuationの最重要ポイントは、

- まず企業価値をダイレクトに算出して差額で株主価値を求める

というものです。ときどき、「企業価値の内数として負債を加算するのはなぜでしょうか」という質問をされることがありますが、これはValuationの式を逆に考えて、企業価値なるものを負債と資本の和から求めようとすることによる誤解です。

あくまでもValuationは、「企業価値をダイレクトに算出し、純有利子負債を控除した差額で株主価値を求めるものである」と覚えましょう。

※もう少しValuationについて学んでいくと、たとえば類似会社比較法のEBITDAマルチプルをとる際に時価総額と純有利子負債の和から企業価値を算出するという操作が出てきます。それは対象会社の企業価値を算出するためのマルチプルというものを決めるための便宜上の計算です。類似会社比較法(EBITDAマルチプル法)自体は、企業価値を算出しそこから純有利子負債を控除して差額で株主価値を求めるというセオリー通りの方法である点に留意してください。

関連する連載記事(全3回)

https://ma-banker.com/purpose-of-valuation